Las multinacionales son sujetos de derecho

En 2017, Google registró más de 20.000 millones de euros en sus cuentas bancarias en Bermudas, luego de haberlos hecho transitar por diversos paraísos fiscales. Ese año, en Francia, la empresa sólo había pagado 14,1 millones de euros de impuestos a las ganancias –una propina–. Oficialmente, los 700 ejecutivos que empleaba en ese país no le vendían nada a Francia; simplemente asistían a la filial irlandesa del grupo: las cuentas estaban a nombre de esa filial cobijada en aquel paraíso fiscal europeo (1). En cuanto a Amazon, el gigante de la distribución on line, esquiva, año tras año, el impuesto federal sobre la renta de las compañías en Estados Unidos y llegó incluso a declarar pérdidas en el Viejo Continente en el momento mismo en que una crisis sanitaria hizo explotar sus ingresos (2). En la primavera boreal, la organización independiente ProPublica confirmaba que, en tanto personas particulares, multimillonarios célebres –Jeff Bezos, Michael Bloomberg, Warren Buffett, Carl Icahn, Elon Musk y George Soros– no pagaban (o casi) impuestos en Estados Unidos, aprovechando todos los subterfugios que la legislación pone a su disposición (3).

Paradójicamente, sólo Estados Unidos, el mejor aliado de las multinacionales, parece actualmente capaz de hacerles frente sobre cuestiones de fiscalidad e inversiones extranjeras. Fue necesario que el presidente Joseph Biden abogara frente a sus socios del G7 en favor de un impuesto universal del 15% aplicado al ingreso consolidado de las multinacionales (es decir, el ingreso acumulado por el conjunto de sus filiales) para que el resto de los países, comúnmente apáticos en la materia, le siguieran el paso. Nada que ver con el risible e inútil “se acabaron los paraísos fiscales y el secreto bancario” lanzado por el presidente francés Nicolas Sarkozy en ocasión de una cumbre del G20 en 2009.

Por lo demás, la tasa retenida para este impuesto universal, el 15%, es mínima, si no irrisoria. Corresponde a la propina que dejan habitualmente los clientes de un restaurante en América del Norte. Sin embargo, pone de manifiesto una paradoja tenaz: el Presidente estadounidense se revela con frecuencia más poderoso a escala diplomática mundial que en su propio país. Mientras que Biden pudo exigir la adopción de su propuesta a sus pares internacionales sin encontrar resistencia, fue incapaz de convencer a los republicanos en el Congreso para incrementar ese impuesto al 21% en Estados Unidos. Su objetivo inicial era fijarlo en 28%. Una ambición al fin y al cabo modesta: era del 35% cuando Donald Trump entró con sus valijas a la Casa Blanca en enero de 2017…

Cortocircuito parcial

En los últimos años, todos los países importantes de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) redujeron sus niveles impositivos, buscando imitar a los paraísos fiscales en lugar de luchar contra ellos. En Alemania, Canadá, Francia o en los países escandinavos la tasa oficial se redujo bien por debajo del 30% durante la década de 2010. Y, en los hechos, las multinacionales multiplicaron las estratagemas para hacerla disminuir más aun.

El economista Thomas Piketty tiene razón al afirmar que, con una tasa tan baja, avalada por los mismos Estados, la medida parece consagrar un régimen fiscal privilegiado para las multinacionales. “Al validar el hecho de que las multinacionales pueden continuar localizando a piacere sus beneficios en los paraísos fiscales, con una tasa del 15% como todo impuesto, el G7 hace oficial la entrada a un mundo en el que los oligarcas pagan estructuralmente menos impuestos que el resto de la población”, escribía en Le Monde el 12 de junio pasado. Y los países del Sur no recibirán ningún beneficio de este nuevo contexto. Continuarán extrayendo escasas ganancias del sistema fiscal internacional mientras su comercio internacional se reducirá siempre a las materias primas, oficialmente poco rentables y por lo tanto poco imponibles.

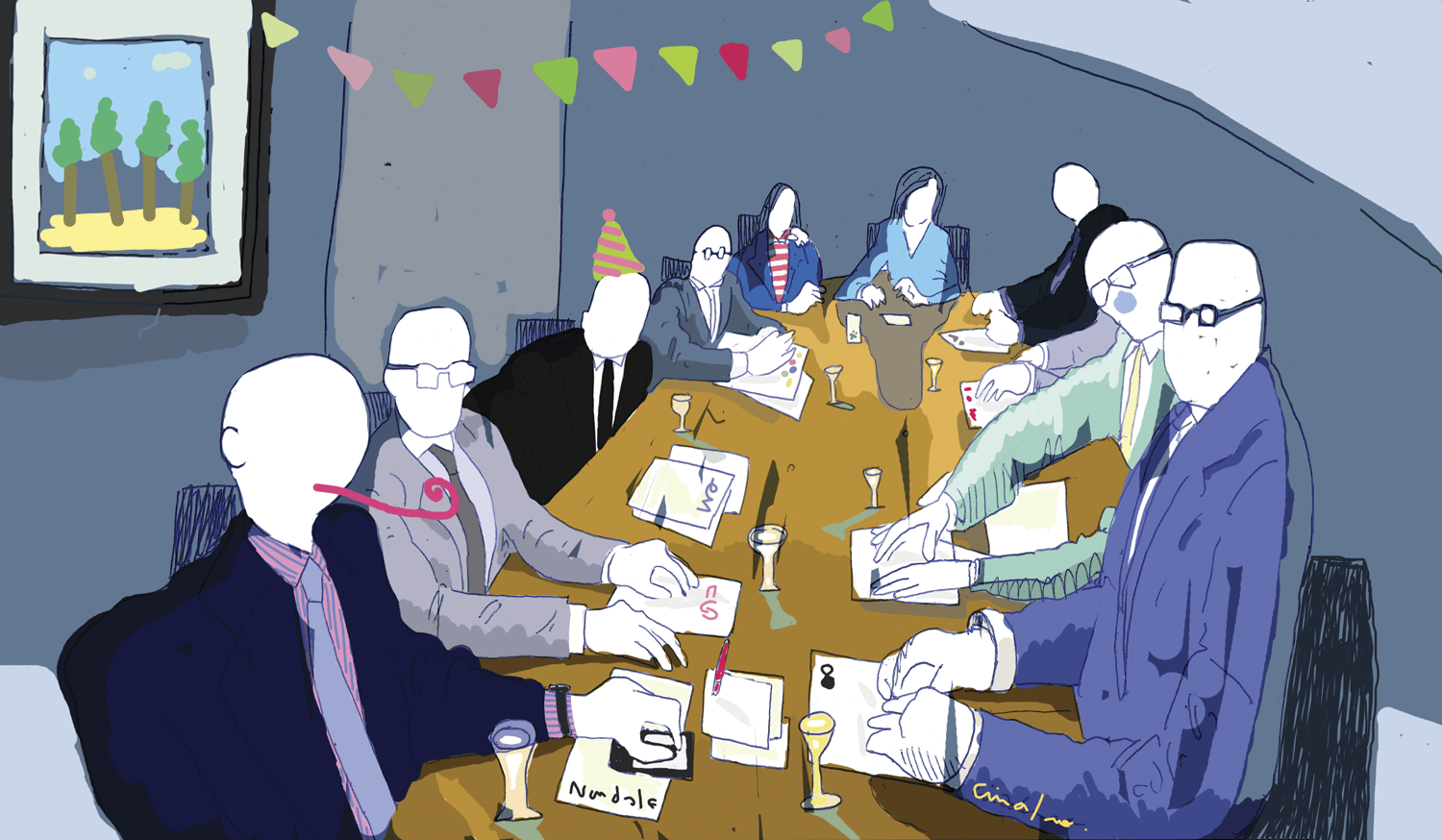

Sin embargo, si se la considera desde el punto de vista jurídico, y no únicamente desde los ingresos fiscales, la medida propuesta por Biden constituye un avance. Confiere a las multinacionales el estatuto de sujetos de derecho, cuando anteriormente sólo sus filiales eran consideradas por parte de los Estados como entidades jurídicas, una por una e independientemente de las demás. Desde su aparición progresiva hace un siglo, las multinacionales han abusado de esta fragmentación jurídica. Para ellas fue fácil aprovecharse del proceso de los precios de transferencia y regalías en materia de derechos de propiedad intelectual sobre las marcas, multiplicando las acrobacias contables entre las entidades activas en países dotados de una cierta tasa impositiva sobre las ganancias, y las estructuras fantoches de los paraísos fiscales donde se acumulaban ficticiamente ganancias no declaradas. Recordemos a los representantes de Starbucks explicando en 2012 a los parlamentarios del Reino Unido que la empresa no obtenía ganancias en su país por culpa de las regalías que debían transferir a las otras estructuras del mismo grupo que eran propietarias en paraísos fiscales de una multitud de patentes y de derechos de usufructo. Estos montos sustraídos a las ganancias permitían a la entidad presentar al fisco una declaración de ganancias negativas.

Los países importantes de la OCDE redujeron sus niveles impositivos, buscando imitar a los paraísos fiscales.Técnicamente, la decisión del G7 provoca un cortocircuito parcial en el rol de los paraísos fiscales, porque de ahora en más el impuesto a las multinacionales afectará al conjunto de sus beneficios: poco importa la identidad de la filial que detenta tal o cual fondo y su lugar de residencia. Aunque una gran empresa en el área de la industria agroalimentaria, de la informática o de la energía confíe sus derechos de propiedad intelectual o ciertos fondos a entidades situadas en las Bermudas, en Irlanda o en Luxemburgo, estará de todos modos alcanzada por el impuesto. Al haber echado estas bases, el inmenso desafío consiste ahora en aumentar esa tasa.

Un problema global

El enfoque de Biden confirma la naturaleza altamente política y diplomática de la cuestión fiscal internacional, a contrapelo de las tentativas de reducirla únicamente a su dimensión contable. El responsable del tema en la OCDE, Pascal Saint-Amans, puede hoy pavonearse presentándose como el arquitecto de estos acuerdos, pero éstos contradicen diametralmente la retórica empleada durante años, según la cual este asunto exigía esencialmente una sapiencia técnica y algebraica e implicaba un esfuerzo titánico para armonizar los regímenes fiscales de unos 200 países. Era la época en la que afirmaba en todos los medios que “armonizar el impuesto para todas las compañías a nivel mundial […] iría en contra del principio de soberanía de los Estados” (4). Con sólo una declaración, Washington demostró la escasa consistencia de ese discurso, porque no son los avances técnicos en el plano de la contabilidad internacional los que hacen progresar las políticas, sino las políticas las que fuerzan las mutaciones contables.

Así, los paraísos fiscales dependen de cuestiones políticas y diplomáticas. Se trata de leyes votadas por los Estados para neutralizar el derecho en vigor en otra parte, allí donde las grandes empresas y las fortunas particulares son realmente activas. Los poderes públicos tienen injerencia en los asuntos de otros Estados. Por ejemplo, el Parlamento de las Bahamas creó las exempted companies, que no tienen que pagar impuestos sobre las ganancias ni revelar la identidad de sus administradores, a condición de que no realicen absolutamente ninguna actividad en el archipiélago. Dicho de otro modo, sólo tienen derecho a inscribir capitales generados en el exterior. De este modo, las Bahamas legislan sobre la manera en la que el capital será administrado y estará sujeto a impuestos en cualquier parte del mundo… salvo en su país.

Cuando en 2016 la comisaria de Competencia de la Unión Europea, Margrethe Vestager, buscó anular –a contracorriente de la propia institución– las ventajas fiscales que Irlanda preparaba para beneficio de la compañía informática Apple, elaboró una definición del rol de ese paraíso fiscal que se puede aplicar a cualquiera de ellos. Irlanda, afirmaba, al decidir el impuesto de las empresas a escala europea, y no sólo de su país, abusaba de su poder legislativo y se inmiscuía en los asuntos de otros Estados. Su decisión fue finalmente invalidada en 2020 por el Tribunal de la Unión Europea. No obstante, contribuyó a definir una legislación offshore y abría la puerta a las medidas que ahora promueve Biden.

En lugar de lanzar una revuelta diplomática contra todos los países que, como Irlanda, abusan de su poder, Washington convenció al G7 de adoptar un principio que hace sus medidas inoperantes: reconocer a las multinacionales como sujetos de derecho en tanto tales. Es muy difícil por el momento predecir la eficacia de estos anuncios. Para medir su alcance, habrá que apoyarse en dos criterios. Primero, el indicador de inversiones extranjeras directas (IED). Si no disminuyen las pseudotransacciones intragrupos, que hacen artificialmente de las Islas Caimán, Luxemburgo o Delaware grandes centros financieros internacionales, significará que se mantienen vigentes los modos de disimular activos en los paraísos fiscales. Segundo criterio: las empresas deberían lógicamente contribuir más al Tesoro público de los Estados en los que operan. Actualmente, el impuesto sobre las empresas sólo representa aproximadamente el 5% de la base impositiva en Francia o Alemania. Y estos datos incluyen la parte de impuestos pagada por las pequeñas y medianas empresas, mucho más cautivas. En comparación, los impuestos sobre el consumo y sobre las ganancias de los particulares oscilan entre el 60 y el 65%.

Además, hay que tener presente que la cuestión fiscal es sólo uno de los numerosos aspectos del problema global de las legislaciones complacientes. Estas permiten no sólo esquivar el derecho fiscal de los Estados en los que operan las empresas, sino también el derecho a secas. Las zonas y puertos francos impiden el ejercicio de cualquier derecho de trabajo, mientras que otros paraísos no reglamentados, como las Islas Caimán para la especulación bursátil, las Islas Marshall para la explotación petrolera o Canadá para la industria minera, respaldan a los grupos que inscriben allí sus compañías en materia de derecho medioambiental o el derecho de las personas. En cuanto a los derechos de las personas, se conoce la habilidad de las multinacionales para resarcirse frente a los tribunales cuando una de sus filiales se enreda en un escándalo aquí o allá en todo el mundo. Es muy frecuente que un juez no autorice a condenar a la sede social de una empresa por lo que una de sus filiales, independientes según el derecho, realizó en el exterior. Testimonio de ello es la decisión del Tribunal de La Haya en 2013, que rechazó condenar a la casa matriz de la empresa Shell, situada en los Países Bajos, por los daños ambientales gravísimos cometidos en Nigeria, cuya responsabilidad fue atribuida a su filial.

Queda entonces esta preocupante constatación: sólo Estados Unidos parece estar en situación de permitir, o algún día impedir nuevamente, este tipo de dispositivo, mientras que Europa no ha sido capaz de frenar el fenómeno offshore en su seno. La Unión Europea modeló el continente según las lógicas mismas de la globalización, dejando que Rumania, por ejemplo, se desarrollara como una zona franca, la República de Malta como un puerto franco, Irlanda y los Países Bajos como paraísos libres de reglamentación y Luxemburgo como un supermercado de legislaciones permisivas.

1. Boris Cassel y Matthieu Pelloli, “En 2018, Google n’a payé en France que 17 millions d’euros d’impôt”, Le Parisien, París, 1-8-19, y Maxime Vaudano, “Optimisation fiscale : Google évite des milliards d’impôts en déplaçant toujours plus de profits aux Bermudes”, Le Monde, París, 4-1-19.

2. Rupert Neate, “Amazon had sales income of €44bn in Europe in 2020 but paid no corporation tax”, The Guardian, Londres, 4-5-21.

3.Jesse Eisinger, Jeff Ernsthausen y Paul Kiel, “The secret IRS files: Trove of never-before-seen records reveal how the wealthiest avoid income tax”, ProPublica, 8-6-21, www.propublica.org

4. Sarah Belhadi, “Pascal Saint-Amans (OCDE): ‘Sur l’optimisation fiscale, il fallait changer de paradigme’”, La Tribune, París, 27-11-15.

*

Profesor de Filosofía en la Universidad de Moncton (Canadá) y autor de Une escroquerie légalisée. Précis sur les “paradis fiscaux”, Écosociété, Montreal, 2016.

Traducción: Pablo Rodríguez